2020년을 변곡점으로 40년 저금리 시대의 바닥을 찍은 양상

저금리에 따른 과잉부채 해소는 반드시 금리상승과 물가상승을 동반하게 됨

물가는 에너지, 중고차부터 급등

> 서비스요금 및 노동임금, 렌트비 상승으로 이어질 전망

차량용 반도체 공급차질은 1년이상 장기화될 수도 있다.

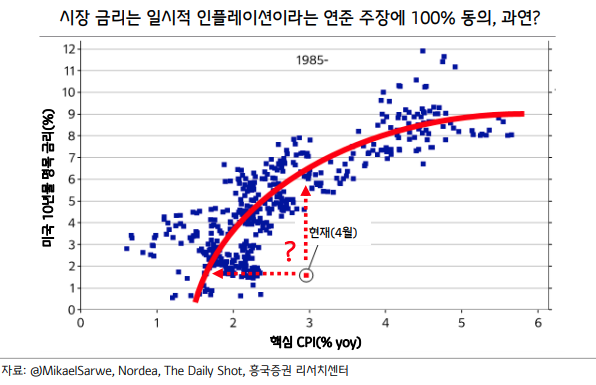

* 인플레이션(CPI)과 10Y 금리의 상관관계

과거 역사적 통계에 따르면 CPI가 3%를 넘을때 금리는 6%대 형성

그러나 현재 미국채 명목금리는 겨우 1.5% 전후

> 향후 금리가 급등하거나

> 현재의 인플레가 일시적이거나 둘 중 하나

미국채 금리 1.5%가 정당화되려면 물가상승률 (CPI)은 1.5~2% 까지 떨어져야함

2021년 미국 소비자물가지수(연율) = 3월 2.6%, 4월 4.2%, 5월 5.0%

-- 2008년 8월 (5.3%) 이후 약 13여년만의 최고치 기록

근원 CPI = 3월 1.6%, 4월 3.0%, 5월 3.8% 기록

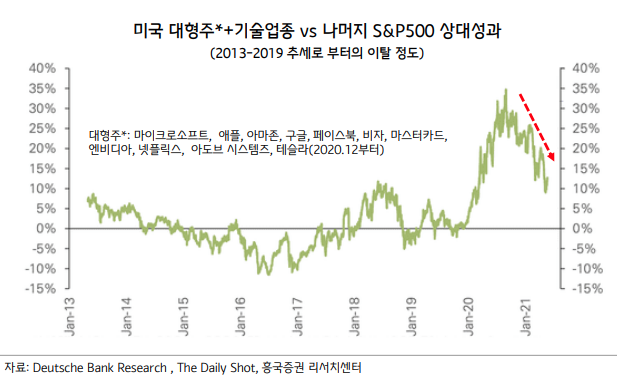

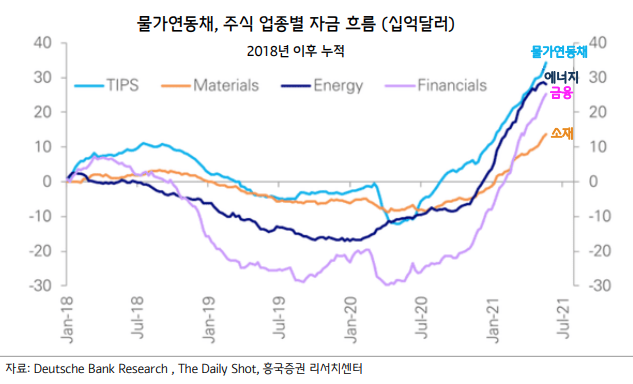

미국 기술주에서 자금 유출

유럽 경기민감주로 자금 유입 중

(물가연동채, 에너지, 금융)

이유 : 추세적 금리상승 + 유효세율도 역대 최저수준에서 반등 시작 > 기술주 불리

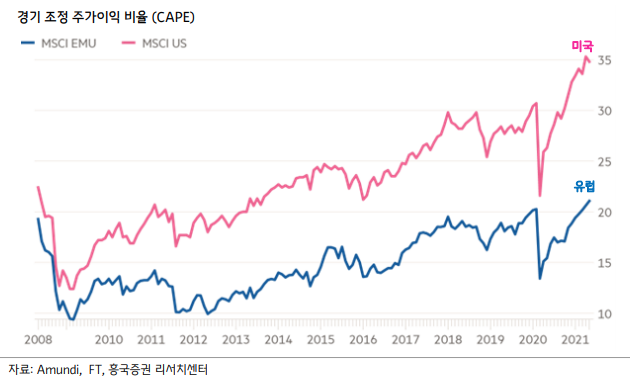

* CAPE 밸류에이션

미국 역대 최고치 35

vs 유럽은 전고점인 20 수준

미국 기술주 밸류에이션이 정당화되려면 다시 한번 세계의 부를 죽 빨아들이는 새로운 혁신, 이익 모멘텀 필요

그렇지 못하면 그동안 눌려있던 유럽주식, 경기민감주가 상승하면서 벌어진 균형을 맞춰갈 것으로 예상

* 성장주와 시클리컬 수익률 역사적 통계

시클리컬이 기술주를 outperform하면 보통 10~15개월 랠리 지속

이번 사이클은 2020.11~ ? (진행중)

한편 골드만삭스 티모시 모는 코스피 연간 이익성장률을 2021년 +80%, 2022년 +20%로 조정하고 한국의 GDP 성장 전망치 역시 올해와 내년 각각 4.5%, 3.3%로 상향했다. 가파른 이익성장에 힘입어 올해 또는 내년엔 코스피 3700에 도달할 수 있다는 입장이다.

'경제 > 세계' 카테고리의 다른 글

| 미국 빅테크 시총과 국가 GDP 비교 (0) | 2021.07.17 |

|---|---|

| 2021년 6월 FOMC 기준금리 점도표 (0) | 2021.06.17 |

| 글로벌 반도체 기업 시총 순위 - TSMC, 삼성전자 (0) | 2021.05.30 |

| 미국의 부자 기준 설문결과 (0) | 2021.05.26 |

| 인플레이션과 주식시장 관계 (0) | 2021.05.19 |