☆ 2020년 연말정산

(2019년 귀속)

월급을 받을 때 소득세를 편의상 원천징수한다음 1년분 세금을 따져봐서 더 많이 걷어간 세금은 환급해주는것이다. 내야할 세금을 덜 냈다면 추가징수하기도 한다. 2018년 근로소득자 3명중 2명은 평균 58만원을 환급받았고, 5명 중 1명은 반대로 평균 84만원의 세금을 추가로 냈다.

말그대로 '연말'에 몰아서 하는 직장 근로자들의 1년치 세금 '정산'이다.

[소득세액] = (과세소득액) x (세율)

소득공제는 (과세소득액)을 줄이고, 세액공제는 [소득세액]을 줄여서 세금을 낮추는 방식이다.

* 소득공제

세금대상인 소득(과세표준)을 줄여주는것

연봉마다 환급액이 다르다.

세율이 높은 고연봉자일수록 유리

* 세액공제

소득세액에서 빼주는것

세액공제액만큼 똑같이,그대로 환급받는다.

세율이 낮은 근로자가 상대적 유리

뭐가 소득공제로 적용되고 뭐는 세액공제로 적용되는지 항목이 많아 헷갈리는데 목록 정리를 해보자.

과세표준표는 아래와 같다.

2021년부터 과세표준 연 10억원 초과는 소득세율 45%

☆ 소득공제 항목

1. 4대보험

본인부담액 x 100%

공적보험은 소득공제로 남아있고

사적보험은 세액공제로 빠졌다.

2. 신용카드, 체크카드

총급여액의 25% 초과분 x (공제율)

*공제율

신용카드는 x15%

현금영수증 x30%

체크카드는 x30% (직불,선불 포함)

전통시장,대중교통사용액은 x40%

공제율이 높은 카드부터 자동 적용해준다.

공제한도는 300만원

+전통시장과 대중교통사용액은 이용액의 40%씩 각각 100만원 한도까지 추가된다.

즉 법정 최대한도는 500만원이다. 여기에 가장 일반적인 소득세율 15%를 적용해서 공제받는다면 약 75만원을 환급받을 수 있는 셈이다. 연 4천만원 급여자가 2천만원을 카드로 썼다면 평균적으로 200만원 정도 공제를 받을 것이고 환급액은 약 30만원 정도다.

카드사용은 (신용카드,체크카드,현금영수증)을 포함한다.

카드사용 중 공제제외 항목

=보험료, 교육비, 공과금, 기부금, 세액공제받은 월세, 신차구입비, 자동차 리스료, 면세품, 국외에서 사용한 금액, 유가증권, 상품권 구입, 사업 비용, 국세, 지방세, 전기가스, 전화, 인터넷, 아파트관리비, 도로통행료, 지자체 수수료, 대출이자, 대출보증료 등

카드사용과 중복공제 되는것

=의료비, 교복구입비, 미취학아동 학원비 등

지방세법에 따라 취득세 및 등록세가 부과되는 재산의 구입비용은 신용카드 공제 대상이 아니다. 다만 중고차에 대해서만 10% 한도로 예외를 둔다. 골드바나 귀금속은 취득·등록세가 없기 때문에 신용카드로 구매시 소득공제 대상이 된다.

신혼부부의 경우 결혼 전에 배우자가 사용한 신용카드 금액은 공제받을 수 없다. 결혼 후 사용한 금액만 가능하다.

나이 제한으로 기본공제 대상이 아니더라도 소득조건이 연 100만원 이하라면 부모님과 자녀의 신용카드,체크카드,현금영수증은 근로자 본인과 합산해서 공제받을 수 있다. 그러나 형제자매가 쓴 카드 금액은 공제받을 수 없다. 기본공제 대상자라면 부양가족을 등록한 사람이 신용카드 공제도 받아야한다. 2명이 기본공제 따로, 신용카드공제 따로 받을 수는 없다.

3. 문화생활비

영화,공연,도서

박물관, 미술관 입장료

(총급여액의 20%, 300만원) 둘 중 적은 것을 초과했을시 초과한 카드금액에 대해 x30% 공제

최대한도 100만원

(기념품이나 식음료구매는 안됨)

4. 주택청약저축

240만원 한도 x 40%

최대한도 96만원

5. 주택임차 차입금 : 전세대출

원리금 상환액 x 40%

최대한도 300만원

청약과 주택임차·주택저당 차입금 공제는 한도를 합산한다.

6. 장기주택저당 차입금

무주택 또는 1주택 보유 세대주

기준가 5억원 이하의 주택담보대출

(~2013년은 3억, ~2018년은 4억)

상환기간 15년 이상일 경우

이자 상환액 x 100%

공제한도 300~1800만원

7. 기타

2000년 12.31 이전에 가입한 개인연금저축의 경우, 연간 납입액 40%를 소득공제받을 수 있다.

(공제한도 연 72만원)

☆ 세액공제 항목

1. 자녀 추가세액공제

첫째,둘째 15만원, 셋째~ 30만원

기본인적공제 150만원+ 추가로 받는것

6세이하 아동수당과는 중복안됨

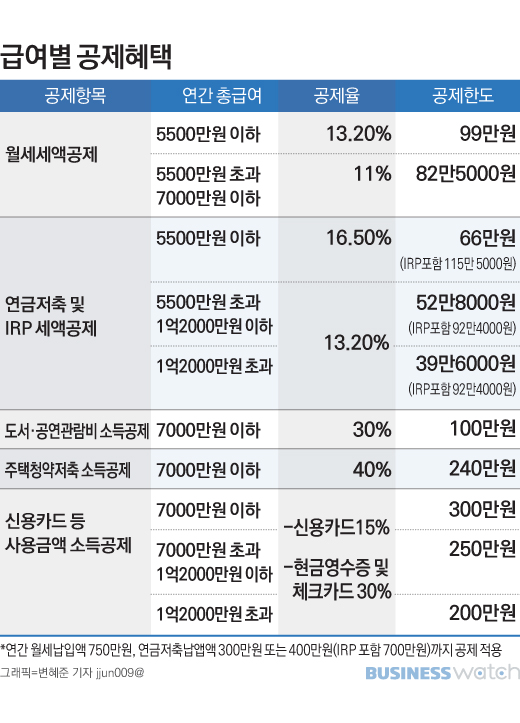

2. 연금저축,퇴직연금

납입금 400만원 한도 x 16.5%

총급여 5500만원 초과시 x13.2%로 적용

연금저축은 최대 66만원 환급

연금저축 400만원 + (DC형, IRP형) 퇴직연금 300만원 = 합산한도 700만원까지 세액공제 가능

2020년도 귀속분부터 3년간, 50세 이상은 연금계좌 600만원 (+퇴직연금 합산한도는 900만원)까지로 납입한도가 늘어난다.

3. 보장성보험

납입보험료 100만 한도 x 13.2%

(장애인전용 보험은 x 16.5%)

최대 13.2만원 환급

보험료 세액공제 대상에 주택 ‘임차보증금 반환 보증보험’이 올해부터 추가됐다. 3억원 이하의 전세보증금에 대한 보험도 세액공제를 받을 수 있다.

건강보험, 고용보험 등은 소득공제되는 공적보험으로, 보장성보험이 아니다. 보장성보험은 생명보험, 손해보험, 상해보험 등을 말한다.

4. 의료비

총급여 3% 초과분 x 16.5%

재직기간에 지출한 의료비만 공제가능

배우자, 부양가족을 위해 지출한 의료비도 공제받을수있다.

나이나 소득요건에 걸려 인적공제는 못받더라도 부모를 실질적으로 부양하고 있다면 부모 의료비는 가져와서 공제받을 수 있다. 단, 독립생계능력이 있고 따로 사는 부모의 의료비나 다른 사람 앞으로 기본공제가 등록된 경우는 공제받을 수 없다.

실손보험으로 보상받은 금액은 의료비공제 금액에서 차감해야한다. 현재 규칙은 보험금을 실제 수령한 년도의 의료비에서 차감하는걸로 되어있다. (의료비를 실제 지출한 년도와 다를 수 있음)

안경, 렌즈, 산후조리원도 포함된다.

본인, 장애인, 65세이상은 공제한도 무제한

그외는 700만원 한도

5. 월세

기준시가 3억원 이하 주택 임차 & 전입신고

오피스텔·고시원 포함, 기숙사는 포함 X

월세 x 13.2% (월세 1년한도 750만)

총급여 5500만원 초과시엔 월세 x11%

최대 99만원 환급

총급여 5500만원을 초과자는 82.5만원

6. 교육비

본인, 배우자, 직계비속, 형제자매

수업료,입학금,공납금 등 x 16.5%

본인 교육비는 전액공제

자녀 아동~고교생 300만원 한도

자녀 대학생은 900만원 한도

본인 외 사람은 연소득 100만원 이하여야함

대학원은 본인일때만 공제가능

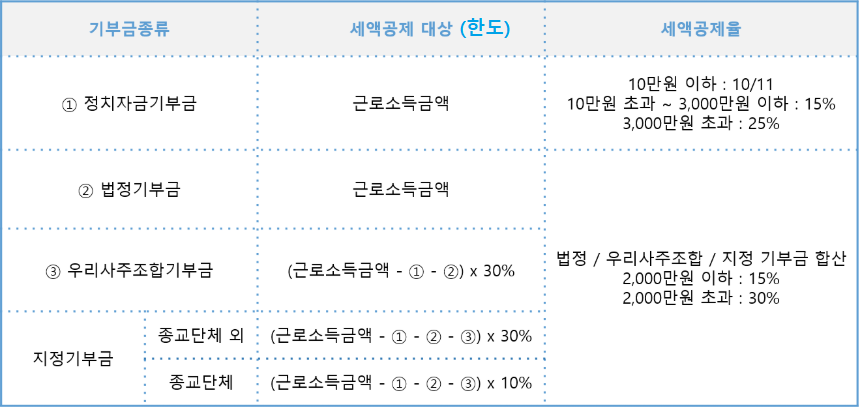

7. 기부금

정치기부금은 10만원까지 x 10/11

다른건 기부 종류별로 15~30% 공제

예를 들어 정치기부금이 10만원이라면

( x10/11) + (지방세 10%) = 90909원 + 9090원 = 99,999원이 환급된다.

공제 한도초과시 최장 10년까지 이월가능하다.

법정·지정기부금 영수증은 잘 보관해두자.

법정기부 = 국가, 지자체, 학교 기부

지정기부 = 공익법인, 종교단체 기부

정치자금·우리사주조합 기부금은 이월되지않는다.

근로소득금액은 연봉에서 비과세소득과 (기본) 근로소득공제를 뺀 금액이다.

※ 의료비, 교육비, 보장성보험료, 기부금 이 4가지 세액공제를 특별세액공제라고 한다.

☆ 기타 세금 감면

▶ 중소기업 청년소득세 감면

만 34세 이하 & 중소기업 취업자

취업일(근로계약 체결일)로부터 5년간 세액을 90% 감면받는다. (연 최대 150만원까지 감면)

▶ 표준세액공제

세액공제는 특별세액공제/표준세액공제 중 하나를 선택해서 받는다.

대부분은 위에 열거된 특별세액공제가 유리하지만, 특별한 지출없이 혼자 사는 1인 근로가구라면 일괄 13만원을 환급받는 표준세액공제가 유리할 수도 있다. 사업자(종합소득 신고자)의 경우 연 7만원, 성실사업대상자가 의료비 및 교육비를 신청하지 않은 경우는 연 12만원을 세액공제 받는다.

보장성보험료, 의료비, 교육비, 법정 기부금 특별세액공제와 월세 세액공제, 주택자금 특별소득공제를 모두 신청하지 않았을 경우, 표준세액공제가 적용된다. 표준세액공제는 '건강보험·고용보험 소득공제'와 중복해서 받을 수 없으므로 둘 중 유리한 것을 고르면 된다. 연말정산 시스템에서 자동 선택되기도 하고 직접 선택할 수도 있다.

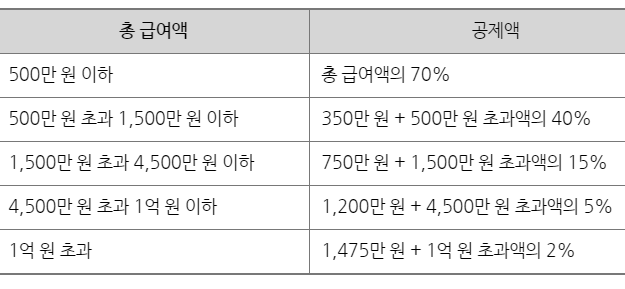

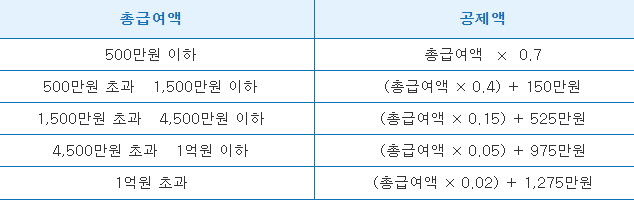

▶ 각종공제 계산표

일반적으로 총급여 7천만원을 넘으면 세액공제 대상에서 제외되거나 세액공제 한도액이 줄어든다.

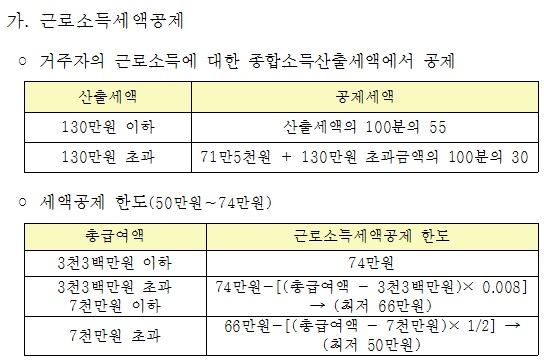

* 근로소득 자체공제는 소득공제 + 세액공제 두가지를 모두 받는다.

이것은 연말정산 시스템에서 자동계산해주니 참고만 하자.

* 중간에 퇴사했을 경우

다음 항목은 근로를 제공한 기간에 지출한 비용만 공제받을 수 있다.

기부금공제, (국민연금) 연금보험료 소득공제, 연금저축 세액공제, 투자조합출자금 소득공제는 근로기간이나 퇴사날짜와 상관없이 공제받을 수 있다.

'경제 > 경제일반' 카테고리의 다른 글

| [금리사전] 기준금리, 코픽스 대출금리, 보험 공시이율과 예정이율 (0) | 2019.12.01 |

|---|---|

| 한국은행 기준금리 결정방법 및 영향 - 2019 물가상승률 (0) | 2019.12.01 |

| 일용직 (단기알바) 소득세, 4대보험, 연말정산 소득공제 (0) | 2019.11.29 |

| 부동산 건축면적, 연면적, 건폐율, 용적률 정의 (0) | 2019.11.05 |

| PBR, PER, ROE, ROA 뜻(정의)과 공식 (0) | 2019.11.05 |