* 코스피와 수출 증가율 관계

2010년대는 서로 매우 유사한 흐름을 나타냈는데

2021년 1월 현재는 수출증가율보다 코스피가 훨씬 급등했다.

그렇다면 앞으로는 어떻게 될까.

주가가 경제에 선행하여 미리 간 것이 맞을까, 아니면 유동성 거품을 타고 일시적으로 상승한 것 뿐일까?

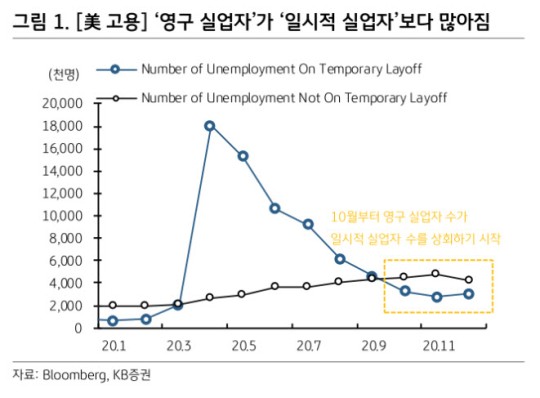

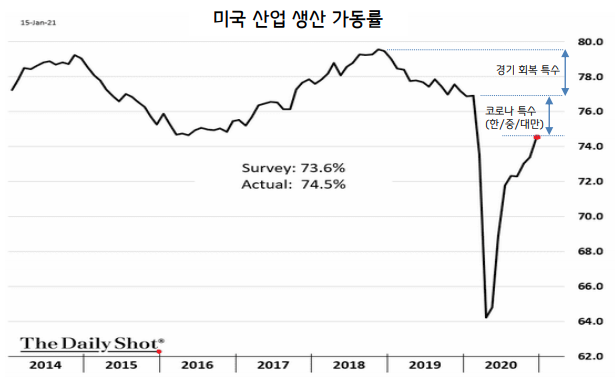

* 미국 산업생산 가동률

미국산업은 여전히 회복되지 않고 있다.

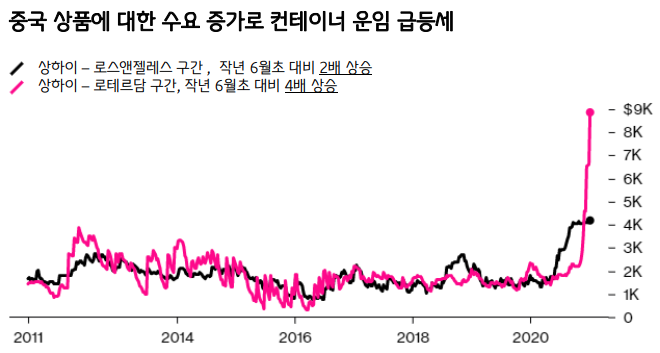

그 대체재로 중국상품에 대한 수요와 운임이 증가했다.

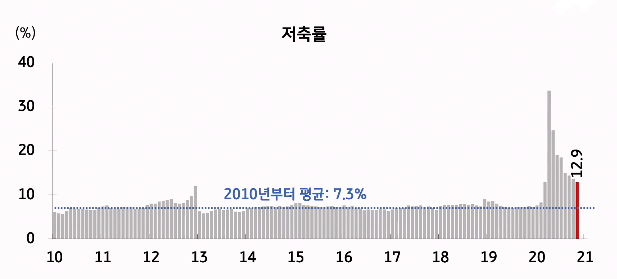

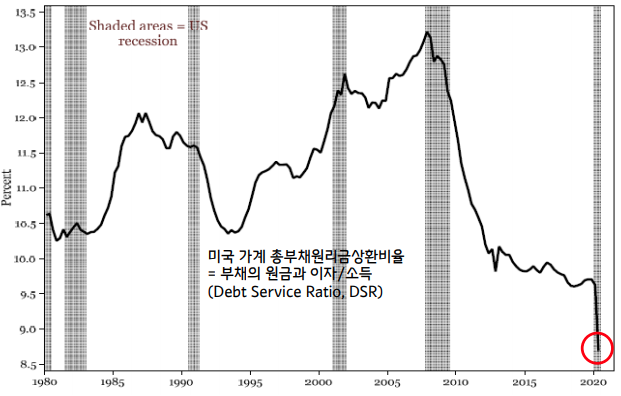

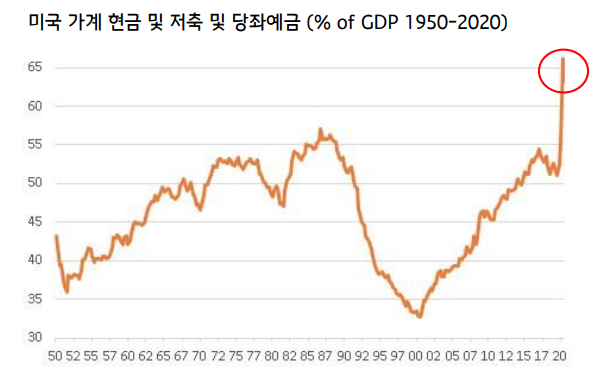

* 미국 소비력은 충분

부채상환부담은 역대 최저

가계 저축률은 역대 최고수준

기업 역시 위기에 대비하여 비축해둔 현금이 많다.

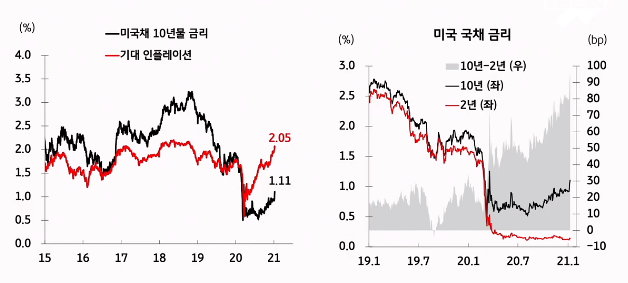

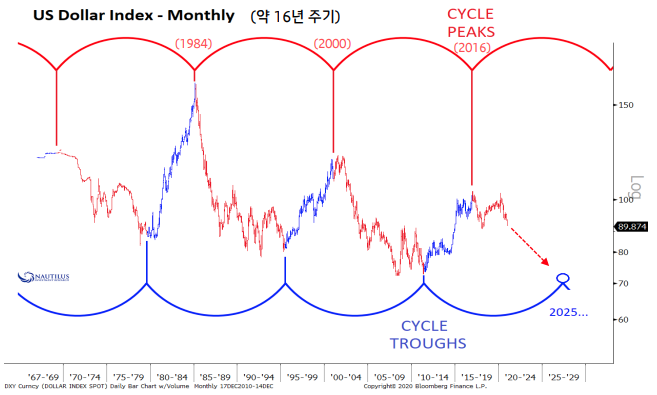

* 물가 양극화와 달러지수

내구재와 상품 소비자물가는 급상승한 반면

서비스물가는 여전히 마이너스다.

아시아 제조업의 상승세, 인플레이션과 함께 달러의 장기약세 (4~5년) 조짐도 나타나고 있다.

정리하면, 미국의 소비력이 살아있는 상황에서 수요는 올라갔고 미국의 재고 및 공급력은 이를 따라가지 못하는 상황이다. 자연히 내구재 등의 물가가 상승했고, 한국과 중국의 수출도 호조인 상황이다.

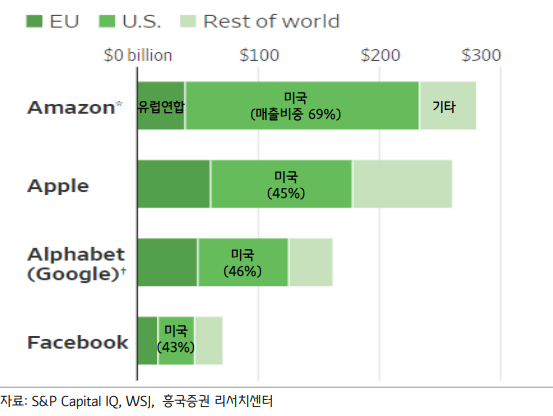

* 버핏지수에 대한 재해석

애플, 구글, 페이스북 등 미국 주요기업은 전세계를 상대로 장사를 한다.

따라서 글로벌기업의 시총과 미국 GDP를 비교하는 것은 논란의 여지가 있다.

그렇다면 글로벌기업의 시총과 글로벌 GDP를 매치시켜보면 어떨까?

그래도 미국증시는 역대 최고수준(닷컴버블)의 과열 구간에 있다.

* 미국 12MF-PER (S&P500 3800 기준)

2020년 27.9

2021년 21.3

2022년 19.3

'경제 > 경제지표 -월간' 카테고리의 다른 글

| 2021. 2월 경제 주요지표 - 수출 호조 지속 (0) | 2021.02.01 |

|---|---|

| 한국 유동성 추이 - 통화 정책, 재정 정책 (0) | 2021.01.21 |

| 2021년 미국 S&P500 EPS 추정치 (0) | 2021.01.20 |

| 인플레이션 헤지 및 자산 상관관계 (0) | 2021.01.17 |

| 미국 제조업, 소비 물가지표 - 2020.12 (0) | 2021.01.11 |